삼영이엔씨(065570)

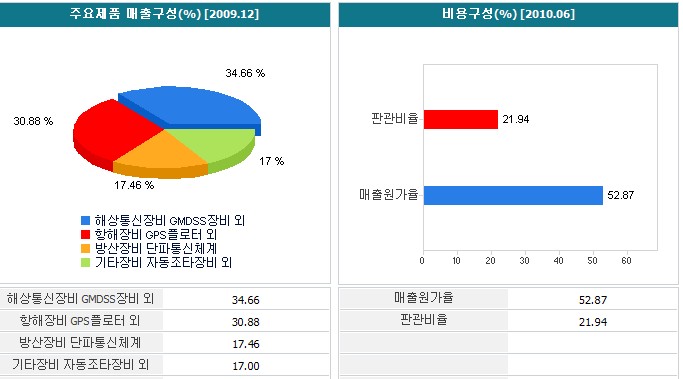

- 해상통신장비,항해장비,방산장비를 생산하는 기업으로 해상조난 안전 시스템(GMDSS)과 선박자동식별장치(AIS), 해상용 네비게이션(GPS Plotter) 등 주력 제품임

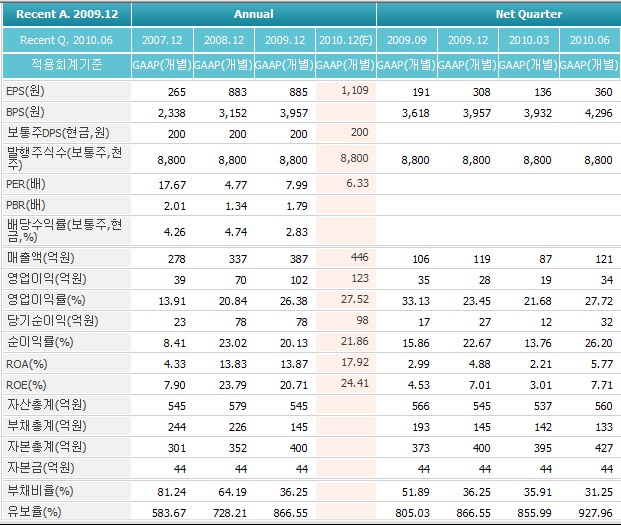

- 영업이익률이 우수하며 ROE 역시 13%에서 올해는 17% 예상되면서 성장세가 뚜렷한 종목이며 4분기를 남겨둔 시점에서 예상실적 역시 좋을 것으로 판단

- 예상 PER 7배, 가치투자를 표방하는 한국밸류자산운용, 신영자산운용에서 꾸준한 매수세 유입

- 방산장비도 포함되어 있으므로 향후 북한관련한 지정학적리스크에도 부각 가능

- 올해도 최소 200원 배당 예상

최근 2거래일 매수세력이 기관이었는데 신영자산운용에서 매수가 들어왔습니다. ^^

지속적인 매수 유입시 주가에 긍정적으로 작용할 수 있을 것으로 봅니다.^^

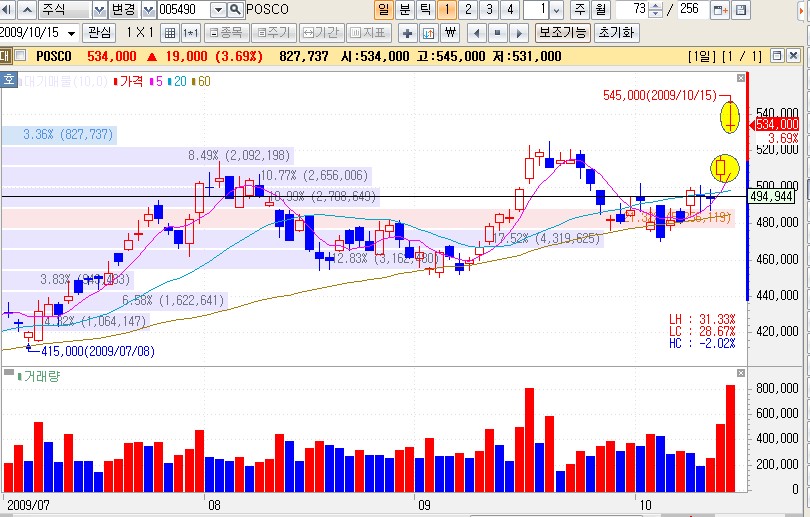

기술적분석

현재 삼영이엔씨는 특별한 이슈가 없이 박스권 흐름이 계속되고 있습니다.

6,500원~7,500원에서 지루하게 움직이고 있는 가운데 중간지점에서 박스권 상단르로 올라오고 있는 중입니다.

기관매수세 유입과 함께 강하게 반등할 경우 단기적으로 박스권 상담인 7,500원까지는 갈 것으로 보고 상단을 돌파여부는 거래량을 보고 판단하겠습니다.

거래량이 터져서 돌파할 경우 전고점까지 반등을 노리겠습니다.

현시점 매수 유효하며 분할매도 원칙으로 7,500원~전고점까지 분할매도 전략을 세우겠습니다.

기업자체가 우량하므로 중장기관점으로 보신다면 적정주가 12,000원까지 볼 수 있겠고 향후 북한관련 지정학적리스크가 발생할 경우 테마를 형성할 가능성도 있다는 점을 투자에 참고하시길 바랍니다.^^

'금융*경제이야기 > 주식종목분석' 카테고리의 다른 글

| 세방전지,고려제강 종목분석 및 투자전략제시 (0) | 2011.01.27 |

|---|---|

| 삼영전자(005780) 현재 시점 대응방향 및 기술적 분석 (0) | 2010.10.07 |

| 나노엔텍 종목분석 및 기술적 분석 (0) | 2010.10.03 |

| 아로마소프트 현재 시점 진단 및 기술적 분석 (0) | 2010.10.03 |

| 우경철강 세력주로 장중 급등락 종목 !!!!!!!!!! (0) | 2010.09.30 |